dr-mart |Как вам такая мысль?

- 12 августа 2023, 21:12

- |

Если акция торгуется в районе своей fair value, в этом случае разумнее купить не эту акцию, а весь индекс, ибо если вы правильно посчитали справедливую стоимость, дальше от нее акция покажет средний доход при высоком специфическом риске.

- комментировать

- Комментарии ( 33 )

Блог компании Mozgovik |Об особенностях оценки справедливой цены акций в текущий период

- 27 марта 2022, 14:26

- |

Мы прикидываем операционные показатели компании, объем продаж компании, пытаемся предсказать цены на товары и услуги, соответственно так мы получаем прогнозную выручку компании в будущем.

Далее, чтобы получить будущую прибыль, мы должны оценить затраты, налоги и так далее.

Чтобы получить оценку справедливой стоимости компании, мы приводим будущие доходы к текущему моменту через процентную ставку.

***

Предположим, у нас модели есть 3 неизвестных ключевых параметра, от которых в наиболее существенной степени будет зависеть будущая выручка компании: X Y Z.

В нормальных условиях погрешность каждого параметра у нас составляет, допустим 10%.

После 24 февраля у нас погрешность ключевых параметров возросла до 30-50%.

В случае, если эти параметры перемножаются, то мы получаем рост погрешности оценки справедливой стоимости в разы.

( Читать дальше )

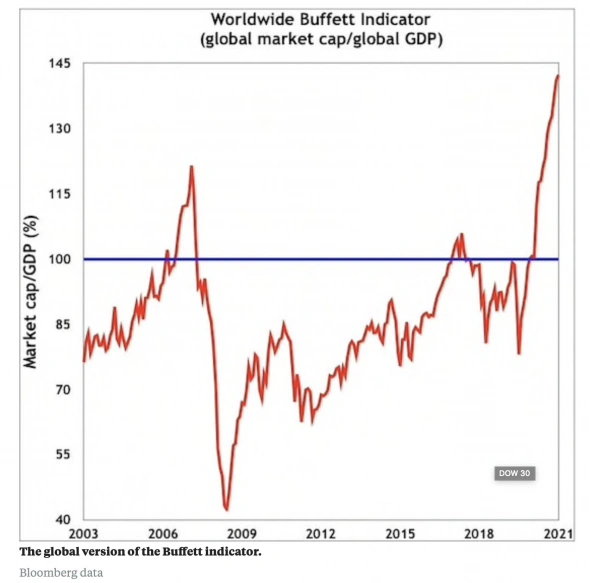

dr-mart |Почему Баффет смотрит на индикатор Баффета?

- 09 сентября 2021, 09:20

- |

Представьте, что у вас портфель на $500 млрд.

Вы не можете позволить себе купить Белугу, ОВК, ИСКЧ и КуйАзот, потому что эти компании вместе стоят как комиссия, которую вы платите по сделкам брокеру и бирже. Вам приходится держать/покупать крупные компании, которые составляют основу экономики.

Логично, что вы будете держать/покупать достаточно крупные компании, которые составляют костяк экономики.

В целом понятно, что капитализация компаний растет вслед за ростом прибыли (🔴тут возможно исключение)

А прибыль группы крупных предприятий в масштабах экономики не может расти существенно быстрее национальной экономики (🔴исключение — растущие транснациональные компании).

Отсюда собственно индикатор Баффета.

Но как я уже написал, норма капы в 100% от ВВП — не догма.

Абсолютный уровень — будет эта капа составлять 100%-150% или 200% зависит от нормы доходности на рынке. Если долгосрочная норма доходности крайне, то капитализация условно говоря может быть какой угодно относительно ВВП.

Единственное чего не может быть — это чтобы прибыли группы крупных компаний росли существенно быстрее роста ВВП, а это значит, что и долгосрочная доходность не может быть существенно выше темпов роста экономики.

Поэтому правильно интерпретировать индикатор Баффета означает:

Что если капитализация >> ВВП это не значит, что рынок обязательно вот-вот упадет,

а это значит, что абсолютная долгосрочная доходность достаточно крупного или индексного инвестора в акции будет очень низкой (ниже темпов роста ВВП).

dr-mart |Уроки инвестиций в акции от Уоррена Баффета

- 03 сентября 2021, 12:02

- |

Получилась целая лекция по инвестиционной мудрости.

00:00 вступление и общее впечатление

05:30 сколько Баффет мог бы зарабатывать на $1 млн

06:50 как Уоррен Баффет измерял доходность инвестиций

09:10 прогнозирование рынка акций

11:40 сложные проценты в инвестициях

14:20 доходность фондового рынка США

16:50 затраты на комиссионные и налоги

18:20 про коллегиальные решения в инвестициях

19:30 цель Уоррена Баффета в инвестициях

22:30 доходность во время падения рынков

24:00 про диверсификацию портфеля и концентрацию активов

25:20 стратегия «бесплатных затяжек» и «сигарных окурков»

30:00 хороших сделок не бывает много

32:10 стратегия инвестиций в событийные акции

34:40 логика инвестиционных решений

36:20 сколько акций должно быть в портфеле

39:00 пересмотр позиций в инвестиционном портфеле

40:00 вечное владение акциями

Новости для инвесторов тут: https://t.me/newssmartlab

Звуковая версия: https://soundcloud.com/tim-martynov/uroki-investitsiy-v-aktsii-ot-uorrena-baffeta

dr-mart |О запредельной оценке Теслы и прочих Бигтехов США

- 06 августа 2020, 15:15

- |

Напоминаю матчасть:

FV = PV * (1+i*n)

, где FV — Будущая стоимость актива, PV — Приведенная стоимость, i — процентная ставка, n — число лет, через которое мы считаем будущую стоимость

Теперь смотрим на процентную ставку i.

У вас в США 10-летний бонд дает доходность всего 0,5%.

Доходности MSFT/AAPL дают доходность долгосрочную < 1%

TSLA 5-летний бонд дает доходность 4,4%.

Таким образом в теории компании типа Amazon, Apple, Microsoft должны стоять почти столько же, сколько они будут стоить через 10 лет.

у Tesla риск выше, это следует из стоимости ее облигаций. Таким образом, если взять доходность 4,4% по теоретической формуле получается, что сейчас тесла стоит 82% от того, что будет стоить через 5 лет.

Когда Тесла стоила, скажем $1000 и казалась всем очень дорогой, ее капа была $186 млрд.

Так вот теоретическая формула говорит, что это подразумевает, что через 5 лет Тесла будет стоить $226 млрд. (186x(1+5*4.4%)).

Я к тому, что текущая фундаментальная стоимость Теслы не должна сильно отличаться от той которая будет через 5 лет из-за низких ставок дисконтирования, при вычислении будущей либо приведенной текущей стоимости.

Но при этом компания очень быстро растет и всем очевидно, что через 5 лет ее показатели будут существенно выше текущих. Если выручка Теслы за 5 лет выросла в 6 раз, что нам мешает думать, что выручка Теслы будет например $100-150 млрд, вместо текущих $24,6 млрд.

Мне кажется люди просто хреново понимают оценку акций при околонулевых ставках.

p.s. написано дилетантом, так что комментируйте))

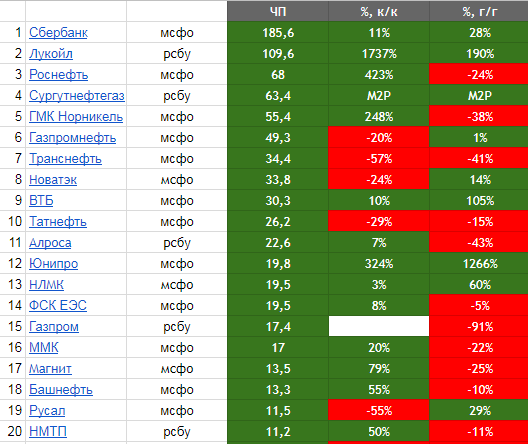

dr-mart |Подробный анализ опубликованных отчетов за 2 квартал 2017 года

- 28 августа 2017, 14:41

- |

- Суммарная прибыль компаний составила 945,5 млрд руб.

- 88 компаний в профит, 20 в убыток

- половина компаний улучшили прошлогодний резалт, половина ухудшили

На вкладке секторы нашей таблички результаты разбиты по секторам. Ещё месяц назад тренды были очевидны исходя из отчетов РСБУ. Тренды следующие:

Улучшение:

- Все производственные компании, ориентированные на российского потребителя показали улучшение (рис. 2)

- Улучшение идет почти по всем банкам (рис. 3)

- Большинство энергетических компаний улучшили результаты (рис.4)

- Исключениями в металлургии стали: RASP, RUAL, CHZN

- в черной металлургии однозначно ухудшение результатов по всем фронтам относительно годичной давности (рис 5)

- горнодобывающие компании также в целом ухудшили результаты (рис 6)

- сектор удобрение также существенно ниже значений годичной давности (рис 7)

- Нефтянка

- Ритейл

- Транспорт

- Телеком

( Читать дальше )

Блог компании sMart-lab.ru |Фундаментальный анализ на смартлабе. Как пользоваться?

- 13 июня 2017, 12:06

- |

1. найти компанию и зайти с ее страницы в анализ.

2. зайти в сводную страницу «фундаментальный анализ»

1. как найти нужную компанию?

1.1. Самое простое, набрать в консоли ее тикер

Тогда зайдете на страничку компании и там найдете ссылку на фин. отчеты

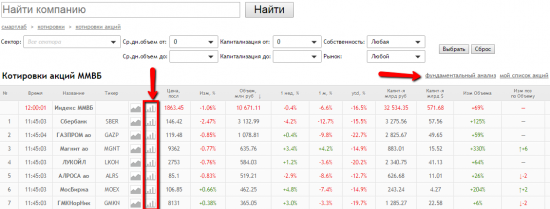

1.2. Найти компанию очень просто в котировках акций. Чтобы открыть эту страницу, вводите в консоль <Q> или открываете по ссылке:

Там уже нажимаете на иконку фундаментала компании, или можете ткнуть в ссылку фундаментальный анализ, чтобы открыть сводную таблицу

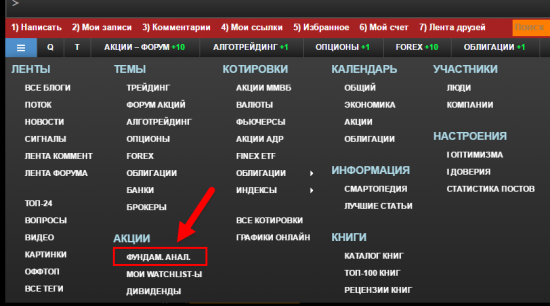

2. Ну а чтобы открыть сводную таблицу одним кликом с главной, воспользуйтесь главным меню смартлаба:

Через главное меню можно попасть в любой раздел смартлаба, в т.ч. и в фундаментальный анализ.

Кстати мы сделали наконец на смартлабе финансовые показатели LTM (то есть за 4 последних квартала):

( Читать дальше )

dr-mart |Фундаментальный анализ акций. Вводная лекция

- 16 мая 2017, 08:58

- |

http://www.donationalerts.ru/r/timmartynov — перевести 100 руб.

Антикризис №62 (16.05.2017). Вторая лекция в рамках антикризиса и первая, посвященная фундаментальному анализу акций.

00:00 базовые элементы философии инвестирования

02:33 цель инвестиций

07:40 доход акции, а не ее цена — основа инвестиций

08:50 почему я не покупал акции АФК Система после падения на 20%:?

14:00 чем инвестиции лучше чем трейдинг для среднего человека?

20:00 как связаны доход с ценой и с нормой доходности?

26:20 что важно кроме дохода?

27:47 компании роста и стоимостные компании

32:15 проблема с определением будущих доходов

34:15 проблема достоверности информации

35:25 нюансы в отчетности на примере Отисифарм

40:00 почему я не покупаю Аптеки 36.6, которые «очень дешевы»

Лекция №1: Что такое экономика: https://youtu.be/iFPm2lmlJpc

Интервью с Олегом Клоченком: https://youtu.be/n3pcAo4gjUo

Выступление Ларисы Морозовой: https://youtu.be/MRYO74o3IBU

dr-mart |Как правильно считать чистую прибыль?

- 07 сентября 2016, 14:25

- |

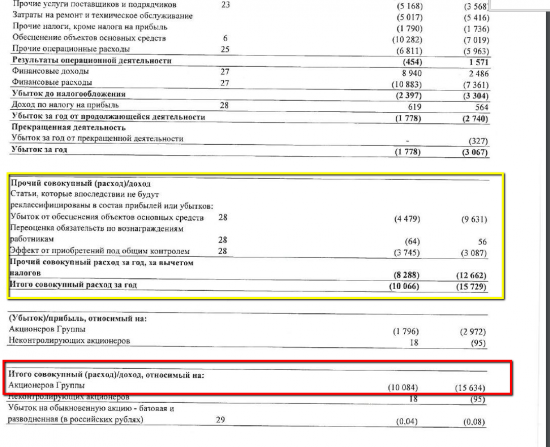

Убыток за 2015 год = 1,778 млрд

Но если добавить обесцениваение и эффекти от приобретений, то получается -10 млрд.

Какую «чистую прибыль» правильно брать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс